QNB Invest’in konsorsiyum liderliğinde gerçekleştirilecek halka arzda pay başına satış fiyatı 125 TL olarak belirlendi. Gülermak’ın çıkarılmış sermayesinin 300 milyon TL’den 322 milyon 600 bin TL’ye yükseltilmesi nedeniyle 22 milyon 600 bin TL nominal değerli paylar sermaye artırımı, 9 milyon 700 bin TL nominal değerli paylar ortak satışı şeklinde satışa sunulacak. Toplam 32 milyon 300 bin TL nominal değerli payın satışa sunulacağı halka arzın 4.037.500.000 TL büyüklükte olması hedefleniyor. Ek satışın gerçekleşmesi halinde 6 milyon 460 bin TL nominal değerli payların ortak satışı yoluyla satılması sonucunda ek satış dahil toplam 38 milyon 760 bin TL nominal değerli payların halka arz edilmesinin ve halka arz büyüklüğünün yaklaşık 4.845.000.000 TL’ye ulaşması hedefleniyor. Halka arz sonrası ek satış dahil halka açıklık oranının ise yüzde 12,01 olarak gerçekleşmesi öngörülüyor.

Gülermak’ın halka arz başvurusu onaylandı

Yurtiçi ve yurtdışında kompleks altyapı ve üstyapı projeleri gerçekleştiren, toplu ulaşım ve raylı sistemler alanında dünyanın 13’üncü büyük firması* olan Gülermak Ağır Sanayi İnşaat ve Taahhüt A.Ş’nin halka arz başvurusu Sermaye Piyasası Kurulu (SPK) tarafından onaylandı.

Trend Haberler

2025 Yılı Ramazan İftar Menü Fiyatları Açıklandı: Artış Oranı %30-50 Arasında

Togg T10X İçin Mart Ayına Özel Avantajlar! Kiralar Gibi Araç Sahibi Olma Fırsatı

TBMM'ye Kademeli Emeklilik İçin Yeni Kanun Teklifi Sunuldu!

Artvin'de Villa Da Apart Otel’de heyelan!

Çayırhan Termik Santrali ve Maden Sahaları 20 Milyar Liraya Akçadağ İnşaat’a Devredildi

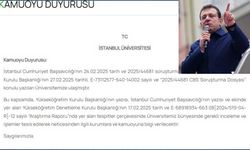

İstanbul Üniversitesi'nden Ekrem İmamoğlu'nun Diploması Hakkında Açıklama