Aktifler içindeki en önemli kalem olan krediler, salgın öncesi dönemde ekonomik aktivitedeki toparlanma ve faiz indirimlerine bağlı olarak artmaya başlamıştır. Salgın döneminde ise kredi kanalının açık tutulması ve nakit akışı bozulan firmaların desteklenmesi amacıyla açıklanan parasal ve mali paketler kapsamında kredi büyümesi ivmelenmiştir. Ticari kredilerdeki artış, iktisadi faaliyetteki toparlanma sonucu piyasadaki nakit akışının hızlanması ve firmaların kredi talebinin belirli bir doygunluğa ulaşmasıyla birlikte 2020 yılının üçüncü çeyreğinden itibaren gerilemeye başlamıştır. Öte yandan, normalleşme adımları çerçevesinde ekonomik hayata destek olmak amacıyla kamu bankalarınca başlatılan düşük faizli kredi kampanyalarının etkisiyle tüketici kredileri Haziran sonrası dönemde belirgin şekilde artmıştır. Ağustos ayında söz konusu kampanyaların sona ermesi ve finansal sıkılaşma adımlarıyla birlikte kredilerdeki artış eğilimi azalmaya başlamıştır. Eylül sonu itibarıyla bir önceki yılın aynı dönemine göre değişim oranı ticari kredilerde yüzde 36,5 iken tüketici kredilerinde yüzde 57,2’dir.

TCMB tarafından 2019 yılı Temmuz ayından bu yana politika faizinde yapılan kademeli indirimler sonucu kredi faiz oranları da gerilemiştir. Bu gerilemeyle, kredi faiz oranları tarihsel ortalamalarının altında seyretmeye başlarken 2020 yılı Mart ayında salgının etkisiyle artan risk algısı, faizler üzerinde geçici olarak yukarı yönlü hafif bir baskı oluşturmuştur. Bunu takip eden Mart ve Nisan toplantılarında TCMB tarafından yapılan faiz indirimleri ve atılan kapsamlı likidite adımlarının etkisiyle salgının fonlama maliyetleri üzerindeki olumsuz etkisi sınırlandırılmıştır. Ayrıca, salgın önlemleri kapsamında devreye alınan düşük faizli kredi paketleriyle nakit akışı bozulan firmaların ve gelir seviyesi düşük hane halkının krediye erişimi kolaylaştırılmıştır. Bununla birlikte, son dönemde gelişmekte olan ülkelerin para birimleri üzerindeki baskı ve enflasyon beklentilerindeki yukarı yönlü harekete bağlı olarak finansal koşulların sıkılaşacağı beklenmektedir.

KREDİ BÜYÜME ORANLARI

Bankacılık sektörünün uzun vadeli likidite pozisyonuna ilişkin temel göstergelerden biri olan kredi/mevduat oranı 2018 yılının ikinci yarısından bu yana azalarak yüzde 100’e yakınsamıştır. Bu gelişmede, kredi büyümesinden daha güçlü seyreden mevduat artışı etkili olmuş ve söz konusu oran 2020 yılı Ağustos ayı itibarıyla yüzde 105 seviyesinde gerçekleşmiştir. Ağustos 2020’de mevduat reel olarak yıllık yüzde 26,1 artarken krediler reel bazda yıllık yüzde 22,8 artış göstermiştir. Sektörün kredi riskliliğini gösteren takibe giren alacak (TGA) oranı, 2020 yılının başında yüzde 5,4’te zirve yaptıktan sonra azalış sürecine girmiştir. Salgın öncesi dönemde başlayan iktisadi faaliyetteki toparlanma ve kurumsal kredilerdeki yapılandırma işlemleri ilaveleri yavaşlatarak TGA bakiyesinde düşüşe yol açmıştır. Ayrıca, bu dönemde güçlü seyreden kredi artışı da TGA oranlarındaki gerilemeyi desteklemiştir. Salgın döneminde ise açıklanan kredi destekleri ve TGA olarak sınıflandırma sürelerinin uzatılmasıyla TGA’ya geçişler yavaşlamıştır. 2020 yılı Ağustos ayında toplam kredilerin TGA oranı yüzde 4,1 seviyesindedir.

2019 yılı boyunca gerileyen bankacılık sektörü kârlılık göstergeleri, 2020 yılına olumlu bir başlangıç yapmıştır. Bu gelişmede, güçlü TL kredi büyümesi ve aktif kalitesindeki iyileşme etkili olmuştur. Diğer taraftan, 2020 yılının Mart ayında salgın kaynaklı belirsizlikler nedeniyle bankaların ihtiyatlı davranarak kredi karşılıklarını artırmalarının etkisiyle kârlılık göstergelerinde bir miktar gerileme görülmüştür. Ayrıca, TCMB ve BDDK’nın sırasıyla ticari müşterilerden ve finansal tüketicilerden alınan bazı ücretlerin azami değerlerine 1 Mart 2020 tarihinden itibaren getirdiği sınırlamalar Mart ayında kâr lılığın düşmesinde rol oynamıştır. Mayıs ayında güçlü TL kredi büyümesinin de desteğiyle artan kârlılık göstergeleri Ağustos ayına kadar dalgalı bir görünüm sergilemeye devam etmiştir. Ağustos 2020’de yıllıklandırılmış özkaynak kârlılığı yüzde 11,6, aktif kârlılığı ise yüzde 1,2 olarak gerçekleşmiştir.

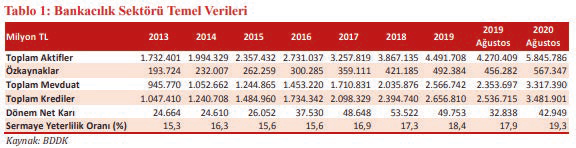

Bankacılık sektörü, güçlü kredi artışına karşılık sağlam sermaye yapısını korumuştur. 2019’un ilk çeyreğinde, kârlılıktaki düşüş eğilimi ve sermaye yeterlilik oranı hesaplamasına ilişkin destekleyici düzenlemelerin uygulamadan kalkmasının etkisiyle sermaye yeterlilik oranı gerilemiştir. Sonrasında nispeten düşük seyreden kredi artışı ve bankaların özkaynak yapılarını güçlendirmesi sonucunda SYR’de güçlü bir artış görülmüştür. 2020 yılı Mart ayında ise salgın kaynaklı finansal belirsizliklerin kredi büyümesini sınırlandırması ve BDDK’nın SYR hesaplamasına ilişkin kur ve menkul kıymet düzenlemesi sonrasında SYR’de artış gözlenmiştir. Ayrıca, Mayıs ayında kamu bankalarının sermayelerini güçlendirmek için ikrazen ihraç edilen özel tertip DİBS’ler sektörün sermaye yeterlili ğine katkı sağlamıştır. Sermaye yeterlilik oranı 2020 yılı Ağustos ayı itibarıyla yüzde 19,3 düzeyindedir. Bu oran, hedef oran olan yüzde 12’nin oldukça üzerinde, yasal sınır olan yüzde 8’in iki katından fazladır.

2020 yılı üçüncü çeyreğinde bankacılık sektörü kâr açıklama sezonu 26 Ekim’de Yapı Kredi’nin bilançosunu açıklaması ile başladı. Banka finansalları için son açıklama tarihi 19 Kasım 2020.

Garanti Yatırım’ın tahminlerine göre borsadaki bankaların önceki çeyreğe göre yüzde 9 azalması ama 2019 yılının aynı çeyreğine göre yüzde 38 artması bekleniyor. Özkaynak karlılığının ise yüzde 10-11 bandında olması bekleniyor.

3Ç20’DE ÖNE ÇIKAN BAŞLIKLAR

Büyüme: 2020’nin üçüncü çeyreğinde kredi büyümesi kur etkisi arındırıldığında yüzde 7.0 oldu. (2Ç20: Yüzde 14.6 ve 3Ç19: Yüzde 2.3). Kredi büyümesinin en büyük destekçisi yüzde 8.3 ile TL krediler olurken, YP krediler 3Ç20’de yüzde 2.3 daraldı.

Marj Görünümü: 3Ç20’de kredi ve mevduat faizleri önceki çeyreğe göre sırasıyla 2.5 puan ve 1.4puan arttı. Ancak, kredi büyümesi özellikle çeyreğin son 2 ayında nerdeyse hiç olmadığı için artan kredi faizlerinin marj etkisi olmadı.

Aktif kalitesi: Bu çeyrekte sektörün NPL oranı çeyreklik bazda 0.3 puan azalarak yüzde 4.3 oldu. Ancak, bankalar devam eden belirsizlik ortamında Grup 2 ve 3 kredilerin karşılık oranlarını artırdılar ve muhtemel riskler için karşılık ayırmayı tercih ettiler.